Términos frecuentes

Se entiende por interés asegurado la relación que ha de mediar entre el asegurado y la cosa expuesta al riesgo. Según cuya relación, de tener lugar el siniestro, se le producirá una pérdida o lesión económica, bien sea de forma directa si las consecuencias del siniestro recaen sobre su propio patrimonio (en caso de ser propietario) o bien de forma indirecta, si de algún modo tiene un interés o responsabilidad en lo dañado o destruido (por ejemplo, como responsable de su conservación)

Si bien, en principio todo interés puede ser asegurable, para que resulte factible, es necesario que se trate de un interés legítimo y que por tanto no vaya en contra de lo dispuesto en por la ley, y que además sea susceptible de ser estimado en dinero.

El artículo 25 de la Ley de Contrato de Seguro, establece la nulidad del seguro contra daños, si en el momento de su conclusión, no existe un interés del asegurado a la indemnización del daño. En ella se cita textualmente «Sin perjuicio de lo establecido en el artículo cuarto, el contrato de seguro contra daños es nulo si en el momento de su conclusión no existe un interés del asegurado a la indemnización del daño».

Podría afirmarse que de darse una situación de inexistencia de interés del asegurado , desaparecería también la existencia de un eventual daño efectivo y por tanto, también su posible reparación por parte de la entidad aseguradora.

Así pues este mandato nos reconduce al artículo 1.261 del Código Civil, según el cual hacen falta 3 requisitos esenciales para que el contrato sea válido, donde uno de ellos es el objeto / interes asegurado. y cita textualmente «No hay contrato sino cuando concurren los requisitos siguientes: 1.º Consentimiento de los contratantes. 2.º Objeto cierto que sea materia del contrato. 3.º Causa de la obligación que se establezca.

Debe saber que cuando contrata un seguro, formarán parte integrante del mismo tanto las Condiciones Particulares, como sus correspondientes Condiciones Generales.

A lo largo del tiempo, cualquier aseguradora podrá actualizar y modificar las Condiciones Generales de sus productos, sin embargo tendrá que mantener las que corresponden a su contrato. Por ello, en sus condiciones particulares, debe constar el nº del condicionado general que le corresponde.

Según indica claramente en la Ley 50/1980 de contrato de seguro, en su artículo 3, las condiciones generales y particulares se redactarán de forma clara y precisa. Se destacarán de modo especial las cláusulas limitativas de los derechos de los asegurados, que deberán ser específicamente aceptadas por escrito.

Las condiciones generales, que en ningún caso podrán tener carácter lesivo para los asegurados, habrán de incluirse por el asegurador en la proposición de seguro si la hubiere y necesariamente en la póliza de contrato.

Las Condiciones Generales son los documentos que recogen todas las cláusulas que regulan los contratos, incluidos por supuesto los de seguros.

Las aseguradoras deben entregarle un ejemplar, junto con las condiciones particulares de su contrato, e incluso antes de contratar si lo considera imprescindible, ya que en ellas se determina el alcance exacto de cada garantía, así como las exclusiones.

En primer lugar indicaremos que es frecuente que las aseguradoras con el paso de los años vayan modificando sus condicionados al incluir nuevas garantías o ciertas modificaciones y por ello, en esos casos los condicionados deben contener una numeración (modelo) que los asocie con las condiciones particulares, en las cuales también estará indicado dicho número.

Por ejemplo, imaginemos que formalizó su contrato de seguro del automóvil hace 10 años, y este tenía una limitación sobre la distancia en kilómetros para la garantía de remolcaje del vehículo de 150 Km. Imaginemos que la aseguradora sacó al mercado un nuevo producto y que en éste limita el alcance de distancia a solo 100 Km. Pues bien, en dicho caso la aseguradora tendrá que respetar las condiciones de su contrato y por eso le aconsejamos conservar su ejemplar del condicionado.

En cuanto al contenido de las condiciones generales, con carácter general cabe resaltar que pueden o suelen contener:

* Regulación Legal (Indicación expresa sobre la aseguradora, la legislación aplicable e información sobre el servicio de defensa del cliente y protección de datos personales)

* Cuadro resumen de garantías

* Definiciones

* Ámbito territorial.

* Objeto del seguro, alcance, exclusiones y detalle de cada una de las posibles garantías contratables (ojo, no por constar en las condiciones generales estarán contratadas), debe comprobarlo en sus condiciones particulares.

* Procedimientos en caso de siniestro.

Además de cualquier otra información que pudiese resultar útil para el asegurado.

Debe saber que cuando contrata un seguro, formarán parte integrante del mismo tanto las Condiciones Particulares, como sus correspondientes Condiciones Generales.

A lo largo del tiempo, cualquier aseguradora podrá actualizar y modificar las Condiciones Generales de sus productos, sin embargo tendrá que mantener las que corresponden a su contrato. Por ello, en sus condiciones particulares, debe constar el nº del condicionado general que le corresponde.

Según indica claramente en la Ley 50/1980 de contrato de seguro, en su artículo 3, las condiciones generales y particulares se redactarán de forma clara y precisa. Se destacarán de modo especial las cláusulas limitativas de los derechos de los asegurados, que deberán ser específicamente aceptadas por escrito.

Las condiciones generales, que en ningún caso podrán tener carácter lesivo para los asegurados, habrán de incluirse por el asegurador en la proposición de seguro si la hubiere y necesariamente en la póliza de contrato.

Las condiciones particulares, deben contener como mínimo:

1- Nombre y apellidos o denominación social de las partes contratantes y su domicilio, así como la designación del asegurado y beneficiario, en su caso.

2- El concepto en el cual se asegura.

3- Naturaleza del riesgo cubierto.

4- Designación de los objetos asegurados y de su situación.

5- Suma asegurada o alcance de la cobertura.

6- Vencimiento de las primas, lugar y forma de pago.

7- Duración del contrato, con expresión del día y la hora en que comienzan y terminan sus efectos.

8- Nombre del agente o agentes, en el caso de que intervengan en el contrato.

Una vez obtenga las condiciones particulares de su contrato, le aconsejamos que antes de firmarlas, las revise a fondo y solicite la corrección inmediata de cualquier dato incorrecto que pudiese contener.

Sobre todo, aquellos que teniendo en consideración el tipo de seguro que está contratando, podrían influir de forma notoria en la prima a pagar, ya que a la hora de producirse un siniestro la aseguradora podría aplicar una regla de equidad, o aquellos en los que el capital asegurado este por debajo del valor real, en cuyo caso aplicarían una regla proporcional. En ambos casos, como resultado obtendría una indemnización inferior al coste de los daños producidos o contratados.

Podemos identificar como continente, dependiendo del riesgo que se trate, a aquella edificación destinada a vivienda (bien sea un piso o una vivienda unifamiliar independiente o adosada), oficina, comercio, fábrica, industria, garage, almacén o comunidades de propietarios, incluidos los cimientos, puertas, ventanas y todas aquellas instalaciones que formen parte del mismo, como las de agua, gas, electricidad, energía solar, antenas parabólicas y de telefonía, hasta su conexión con las redes de servicio general, así como posibles ascensores y en general todos aquellos elementos fijados a la construcción del edificio y que no puedan separarse del mismo sin que haya un deterioro o quebrantamiento, como por ejemplo, toldos, los muebles de baño y cocina, armarios empotrados o la loza sanitaria, así como moquetas, parquet, pintura o papeles pintados, instalaciones de detección de incendios o robo, etc…

También tendrán la consideración de continente los trasteros y dependencias anexas, vallas, muros, cercas, árboles, garaje, piscina, instalaciones deportivas, etc…

Puede haber pequeñas diferencias en esta definición de una aseguradora a otra. Cada una de ellas, y dependiendo del riesgo que se trate, lo definirá con exactitud en las condiciones Generales de su producto.

¿Como calcular el Valor del continente?

Como norma general, el valor que debemos cubrir de continente, ha de corresponderse con el valor de construcción del inmueble que pretendemos asegurar. Cada tipo de inmueble tendrá un valor de construccion diferente. No se puede valorar del mismo modo el metro cuadrado construido de una nave industrial, que el de una vivienda. Ni tan siquiera sería igual el valor de una vivienda unifamiliar (chalet), que el de un piso.

Así pues para realizar una valoración lo más correcta posible, debemos conocer en primer lugar el valor por metro cuadrado construido del tipo de riesgo que pretendemos asegurar. Buena referencia de dichos valores, podría obtenerlos a través del colegio de arquitectos de su provincia.

Por supuesto, también influirá de forma notoria la calidad de dicha construcción. Cuanto mayor sea la calidad de los materiales utilizados, mayor será logicamente el valor de cada metro construido.

Una vez obtenido este valor, solo tenemos que multiplicarlo por los metros cuadrados construidos del inmueble, y ya obtendremos el valor correcto que debemos cubrir para no incurrir en un infraseguro o sobreseguro.

Para finalizar, también debemos sumar el valor de aquellas instalaciones y/o elementos fijados al continente, como indicabamos anteriormente en la definición del mismo.

Cuando hablamos del concepto de contenido, cabe resaltar que habrá ciertas diferencias en su definición según se trate del contenido de una vivienda, una oficina, un comercio o una empresa (PYME).

Dicha diferencia irá referida a los objetos propios de cada uno de estos riesgos.

Por ejemplo, no deberíamos considerar contenido de una vivienda aquellos objetos, mobiliario o herramientas utilizadas con fines profesionales o comerciales. Aunque hablando de seguros, siempre hay excepciones, y encontraremos productos en el mercado asegurador que sí las cubrirán, siempre y cuando la vivienda no pierda el carácter de principal y sea por tanto la residencia habitual del asegurado.

En cuyo caso así quedará reflejado en las condiciones generales o particulares del contrato.

Por eso, nuestro primer consejo será siempre, que analice la documentación contractual de su póliza de seguro y que tenga en cuenta las características del seguro que está contratando y la naturaleza de los bienes que pretende cubrir.

Contenido (Viviendas)

El contenido más usual de una vivienda estaría compuesto por los muebles, el ajuar doméstico (ej. cortinas) y personal (ej. ropa), herramientas y materiales necesarios para reparaciones domésticas, incluidos los útiles de bricolaje y electrónicos, ordenadores y equipos informáticos, electrodomésticos, objetos de adorno y decoración, incluidos los apliques y lámparas, aun cuando se encuentren fijados a las paredes o techos; víveres y provisiones destinados al consumo del Asegurado y su familia.

También formarán parte del contenido de su vivienda Las Joyas y algunos Objetos de valor especial que quizá deba declarar y asegurar de forma expresa cuando su valor unitario se encuentre por encima de los parámetros establecidos por cada aseguradora.

A título de ejemplo nombraremos las Obras y piezas de arte (cuadros, antigüedades, series limitadas), objetos artesanales, cuberterías y otros objetos compuestos en todo o en parte de oro y/o plata, que no tengan la consideración de joyas por no destinarse al ornato personal, pieles, colecciones filatélicas y numismáticas, etc…

En cualquier caso, encontrará la definición exacta de los objetos que forman parte del contenido, en las Condiciones Generales del producto de cada una de las aseguradoras que queramos comparar o analizar.

Contenido (Comercios y Oficinas)

El Contenido propio de un comercio u oficina, dependerá por supuesto de la actividad desarrollada en el mismo, y en algunos casos las aseguradoras solicitarán diferenciar las partidas que correspondan a maquinaría, mobiliario y existencias. Así como aquellos objetos que sean propiedad de terceros en algunos tipos de negocios que por su características contengan o puedan contener bienes depositados por sus clientes (ejemp. tintorerías, Talleres, Servicios técnicos, etc..).

Si se trata de un comercio mixto, que desarrolla al mismo tiempo varias actividades, deberá cerciorarse que la aseguradora contemple siempre aquella actividad que tenga más riesgo (a efectos de la asegurdora, será aquella que contemple las tarifas más caras). Por ejemplo, si tiene un comercio en el que vende al 50% juguetes y electrodomésticos, en las Condiciones Particulares de su seguro, tendría que quedar reflejada al menos esta segunda actividad.

Algunas aseguradoras contemplan la posibilidad de incluir una actividad principal (la de mayor porcentaje) y otras secundarias, también es posible aclarar y establecer estas circunstancias mediante cláusulas. De cualquier forma, conviene que revise su documentación para prevenir problemas cuando se produzca un posible siniestro.

En cuanto a la descripción exacta de los bienes que forman parte del contenido y su desglose, ya hemos indicado que dependerá siempre de la actividad, pero a título de ejemplo, indicaremos aquellos que podrían formar parte de un Restaurante, y aunque muchas aseguradoras no soliciten su desglose, nosotros lo haremos para este caso estableciendo como:

Maquinaria: Neveras, congeladores, Expositores, Máquina de café, planchas, molinillo de café, tostadoras, Máquina de hielo, Lavavajillas, Freidoras, etc…

Mobiliario: Mesas, Sillas, cuadros, lámparas, cortinas, ajuar, etc…

Mercancía: Todo tipo de alimentos y bebidas.

No obstante, nuestro principal consejo cuando desee asegurar su comercio, es que cuente siempre con el asesoramiento de un profesional del sector asegurador, y si hay alguno que podamos distinguir por su formación, capacidad de gestión e independencia, será sin duda un Corredor de Seguros.

Contenido (Empresas / Pymes)

Por similitud con los comercios indicaremos que los bienes que forman parte del contenido de una empresa o fábrica, dependerán de la actividad que desarrolle, y que también habrá que diferenciarlos en función de la maquinaria, mobiliario y existencias o materia prima precisada para la elaboración o bien su almacenamiento.

Son sin duda pólizas más complejas que las de comercio, y a grandes rasgos, su principal diferencia es que en ellas se crean y elaboran o bien se almacenan los productos que luego se distribuyen en los comercios, pero los materiales que contiene una pyme, a efectos de su aseguramiento, tienen generalmente el mismo desglose.

Para conocer el alcance de las garantías contratadas en un seguro, debemos identificar en primer lugar y con claridad, la diferencia existente entre los términos Robo, Expoliación y Hurto. Para ello a continuación, intentaremos explicarlas brevemente mediante sus propias definiciones.

El Robo

El robo es un delito contra el patrimonio que consiste en la sustracción o apoderamiento ilegítimo de bienes ajenos con intención de lucrarse, realizado por terceros y empleando para ello fuerza sobre las cosas para acceder al lugar donde éstas se encuentran

En ocasiones, también se definen como robo aquellas acciones en las que, a pesar de no mediar fuerza, existe algún otro elemento que lo distingue del mero hurto. Por ejemplo, es posible definir como robo a aquel que se produce mediante el uso de una llave falsa o ganzúa. Esta aplicación se hace por la similitud entre la utilización de una llave falsa con la fuerza que se puede emplear para romper esa barrera (la puerta) que la protege del robo.

La Expoliación

Consiste en la sustracción o apoderamiento ilegítimo de bienes realizado por terceros, empleando para ello actos de intimidación o violencia (fuerza física), sobre las personas que los poseen o bien los custodian o vigilan.

El Hurto

Consiste en la sustracción o el apoderamiento ilegítimo de bienes contra la voluntad del Asegurado y realizado por terceros, sin empleo de fuerza o violencia en las cosas, ni intimidación ni violencia ejercida sobre las personas.

Seguro a primer riesgo, ¿en que consiste?

El seguro a primer riesgo es una modalidad de contratación, que tiene la peculiaridad de no tomar en consideración, para nada, el valor total del objeto o interés asegurado.

Esta modalidad se distingue de los seguros a valor total y a valor parcial, ya que al no tomar en consideración el valor del interés, y no haber por tanto relación directa entre el valor asegurable y la suma asegurada, en caso de siniestro la aseguradora no podrá aplicar la regla proporcional.

En resumen, mediante esta forma de contratación se estima (bien por parte del tomador del seguro, o por la aseguradora en algunos casos) que el daño no va a superar una determidada cantidad, fijándola como suma asegurada, y por tanto también como cuantía máxima indemnizable. Siendo en este caso el propio asegurado, asegurador del posible valor restante.

Ejemplos de seguro a primer riesgo.

La cobertura de seguro a primer riesgo es muy común en algunas garantías de los seguros de diversos, hogar, comercio, comunidades, pymes, etc… pero podemos encontrarla en cualquier tipo de póliza, incluso en automoviles, por ejemplo, algunas aseguradoras la contemplan en la garantía de rotura de lunas, estableciendo un valor máximo por anualidad, por ejemplo de 900 €. De esta forma si las lunas del vehículo se rompen en varias ocasiones, la aseguradora cubrirá solo sus reparaciones hasta dicha cantidad, corriendo el resto, si lo hubiere a cargo del propio asegurado.

También es usual cuando por ejemplo quien contrata el seguro es el inquilino de una vivienda o local, y solo quiere cubrir una parte de los daños que pudiesen provocarse en el continente, o cuando por ejemplo existe ya un seguro de comunidades para un edificio de viviendas y el propietario de la vivienda desea complementar ciertas garantías mediante su seguro de hogar.

Donde es más usual la aplicación del seguro a primer riesgo es en aquellas garantías donde se cubre dinero en efectivo, efectivo en caja fuerte, atraco en via pública, joyas, objetos de valor especial, daños eléctricos, daños estéticos, alimentos refrigerados, etc...

El infraseguro es aquella situación que se origina cuando el valor del objeto o interés asegurado mediante una póliza de seguros, resulta ser inferior al que éste tiene en realidad.

Ante una circunstancia de este tipo, cuando se produce un siniestro, la entidad aseguradora tendrá derecho a aplicar la regla proporcional, y como resultado la indemnización será inferior al valor de los daños producidos.

Lo que incialmente pudiese parecer un ahorro para el asegurado en el coste de su seguro, puede resultar en un grave perjuicio economico, con recortes en la indemnización que pueden llegar a ser muy importantes.

Algunas aseguradoras permiten sistemas de contratación en sus productos, con los que se puede evitar esta circunstancia, como son la cobertura a » Primer riesgo», o la contratacion «a valor estimado», donde el valor asegurado se pacta de antemano con la aseguradora.

Cuando se produce esta situación de infraseguro, podrían darse dos situaciones diferentes, en función del alcance de los daños:

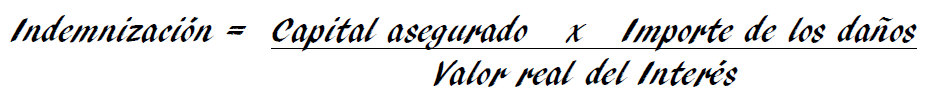

* Si el siniestro solo afectase “en parte” al bien asegurado (siniestro parcial), la indemnización o prestación que obtendrá el beneficiario del seguro se determinará aplicando la denominada “regla proporcional”. Esta indemnización se calcula aplicando una simple fórmula matemática, en función de la proporción existente entre el capital asegurado, el valor real del interés asegurado y el valor del siniestro.

Puede ver más detalles sobre esta fórmula matemática y un ejemplo en nuestra página “regla proporcional”.

* Si el siniestro afectase a la totalidad del interés asegurado (siniestro total), la prestación sería igual al capital asegurado, sin que la aseguradora aplique ninguna deducción en este caso, ya que tanto el valor del siniestro, como el valor asegurado, son de por sí inferiores al valor real del interés asegurado.

En estos casos, el asegurado ya tiene de por sí un perjuicio económico, al percibir una indemnización inferior al valor real del bien asegurado.

Como evitarlo

La mejor fórmula para evitar un infraseguro, consistirá casi siempre en disponer del asesoramiento de un verdadero profesional del sector asegurador, y en analizar junto a él no solo la valoración, sino también otros aspectos relativos al riesgo que pretende asegurar.

No cualquier persona que trabaje en seguros puede considerarse un profesional en la materia. Es más, muchas veces las mejores ofertas suelen provenir de personas que se dedican a realizar seguros de forma temporal y no dudan en asegurar los riesgos por debajo de su valor real, consiguiendo así una prima (precio) inmejorable, con tal de lograr la contratación del seguro por parte del cliente. Y no pretendemos insinuar que lo hagan de forma deliberada, pues muchas veces, estas personas desconocen el alcance y las consecuencias provocadas por los infraseguros.

Por ello, por la formación y preparación que precisan en la materia, y por las exigencias que requieren por parte de la Dirección General de Seguros (DGSFP), podemos permitirnos destacar a los corredores y corredurías de seguros, como aquellos profesionales mejor capacitados para otorgarle un asesoramiento imparcial e independiente, y poder confiarles la contratación y protección de sus bienes.

Tan importante o más que contratar un seguro, también lo es, que el mismo contemple los valores correctos del riesgo que se pretende asegurar.

En caso contrario, si la suma asegurada, resulta ser inferior al valor real del interés asegurado, cuando sobrevenga un siniestro, la aseguradora podrá hacer uso y aplicación de la regla proporcional para determinar la indemnización real que le corresponda.

La regla proporcional es una simple operación matemática aplicada por las aseguradoras para corregir la insuficiencia de capital asegurado.

Así queda recogida en la Ley 50/1980, de 8 de octubre, de Contrato de Seguro.

En la cual también se indica que las partes (la Aseguradora y el Asegurado), podrían de común acuerdo excluir en el contrato su aplicación.

Para evitarla, también existe formulas de aseguramiento, como son los seguros a primer riesgo o a valor estimado.

Aplicacion de la Regla y ejemplo

La fórmula aplicada para estos casos es la siguiente:

Y nada mejor que poner un ejemplo para comprender su aplicación y resultado.

Imagine que ha contratado un seguro de hogar con un capital de contenido de 15.000 €, y se produce un incendio. El perito tasa los daños valorándolos en 6.000 €, pero también calcula e indica que el valor real del contenido que usted posee es de 30.000 €

Lógicamente, en este supuesto se habría contratado un capital inferior al valor real de sus bienes, produciéndose por tanto lo que técnicamente se denomina como un Infraseguro.

Esto provocaría que la aseguradora calculase el valor de la indemnización que le correspondería del siguiente modo:

El resultado este caso, es que en vez de percibir una indemnización de 6.000 €, percibiría exactamente la mitad 3.000 €, provocándole una pérdida económica considerable pero justificada.

Seguramente la diferencia de prima resultante de su póliza si hubiese asegurado correctamente los 30.000 € de contenido, le habría supuesto tan solo un incremento de unos 25 o 30 € al año. Por ello, nuestro consejo es que revise y evalúe correctamente los capitales y garantías contratadas en todos sus seguros, antes de que pueda producirse un caso similar al expuesto.

Tan importante o más que contratar un seguro, también lo es, que el mismo contemple la información y datos correctos del riesgo que se pretende asegurar.

En caso contrario, cuando sobrevenga un siniestro, la aseguradora podrá hacer uso y aplicación de la regla de equidad para determinar la indemnización real que le corresponde.

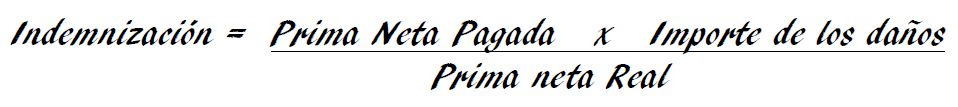

La regla de equidad es una simple operación matemática aplicada por las aseguradoras para corregir la insuficiencia de prima.

Para evitarla, solo es necesario prestar atención en que todos los datos registrados y reflejados en las condiciones particulares de su contrato, sean los correctos.

Regla de Equidad (su aplicacion y ejemplo)

Como indicábamos en un parrafo anterior, esta regla puede aplicarse cuando se produce un siniestro, como consecuencia de una insuficiencia de prima, debida a una identificación incorrecta sobre el riesgo asegurado, y el resultado es una reducción en el valor de la indemnización.

La fórmula aplicada en estos casos es la siguiente:

Donde la prima neta real, es la que hubiese tenido que abonar de haberse identificado con veracidad las características y naturaleza del riesgo.

Pondremos un ejemplo para comprender su aplicación.

Imagine que ha contratado un seguro de comercio indicando que cuenta con un sistema de alarma conectado a central de seguridad o policía, como medida de protección. Se produce un robo y resulta que en ese instante realmente no tiene alarma porque la dio de baja pero no lo comunicó a la aseguradora, la cual aplicó un descuento en la prima de su seguro por este concepto.

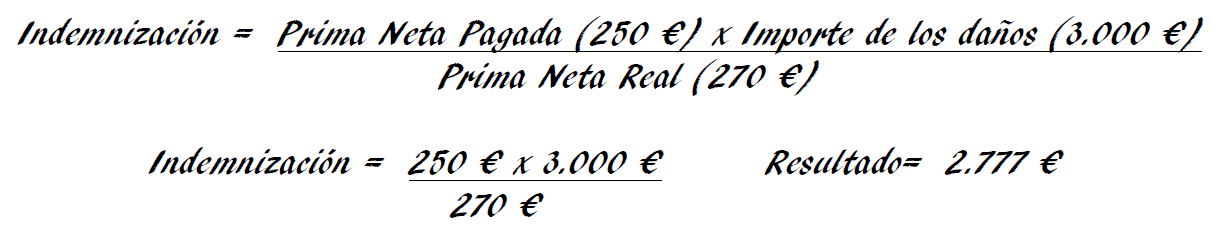

Imaginemos que la prima neta de su seguro fue de 250 € y que si la declaración hubiese sido correcta, al no tener alarma hubiese supuesto una prima de 270 €. La tasación sobre lo que le han robado asciende a 3.000 €.

La aseguradora calcularía el valor de la indemnización que le corresponde del siguiente modo:

En este caso, en vez de percibir una indemnización de 3.000 €, percibiría 2.777 €, provocándole una pérdida económica de 223 €.

En resumen, la declaración de la alarma como medida de protección del riesgo asegurado, le supuso un ahorro de 20 €, pero al producirse el siniestro, la falta de comunicación en la agravación del riesgo, le supuso una pérdida de 223€ en la indemnización.

Esta regla también podrá ser aplicada por ejemplo en un seguro de vida donde su fecha de nacimiento o la profesión declarada sean incorrectas, en un seguro de PYME donde las medidas de protección contra incendio o robo sean inexactas, y en cualquier otro donde la prima resultante en la contratación hubiese sido superior en caso de haber realizado una correcta declaración y por tanto evaluación del riesgo asegurado.

Así pues, insistimos. Para evitar que esto pueda llegar a producirse le aconsejamos declarar con exactitud todas las circustancias y datos del riesgo a asegurar, así como que revise a fondo las condiciones particulares de su póliza para comprobar que los datos queden plasmados de forma correcta.

La franquicia en seguros, no es más que una parte de dinero que será deducible por la aseguradora, sobre una posible indemnización resultante del acaecimiento de un siniestro, y que correrá por cuenta del asegurado.

Implica por tanto que el asegurado tendrá que hacerse cargo de esa cuantía, dejando de percibirla o bien, resultando obligado a correr con ella de cara a un posible perjudicado.

La franquicia en seguros suele aplicarse en diversas modalidades de seguros y garantías, y también suele llevar aparejada una mejora en el precio del seguro contratado, habida cuenta que el asegurado, participará en las consecuencias económicas derivadas de un posible siniestro.

A continuación detallaremos las modalidades de seguros y garantías más usuales que pueden contener franquicias:

Seguros de Automovil y resto de vehículos.

Hay que prestar especial atención a la aplicación de franquicias en las garantías de robo y/o Incendio, en las que no es muy común, pero podemos encontrarnos con aseguradoras que puedan aplicarlas en seguros de automovil. Quizá si sea mucho más usual, en aquellas que aseguran motocicletas.

Por contra, si es muy frecuente en la garantía de «Daños propios» o «Todo riesgo». En cuyo caso supondrá indudablemente una mejora sustancial en el precio del seguro, pero debemos conocer lo que implica y el modo en que se aplica la franquicia por parte de la aseguradora, ya que solo así evitaremos sorpresas desagradables.

El precio en los seguros a todo riesgo con franquicia, también vendrá determinado por la cuantía de dicha franquicia. Podemos encontrar por tanto diversas modalidades de franquicias incluso en una misma aseguradora, y cuanto mayor sea la franquicia, menor será el coste del seguro.

Para comprender mejor el significado y aplicación de la franquicia en seguros, pondremos un ejemplo. Imagine que contrata un seguro a todo riesgo con una franquicia de 200 €/por siniestro.

Imagine que su vehículo en el transcurso de unos meses resulta con diversos daños (arañazos) situados por ejemplo en el paragolpes trasero y en la puerta del conductor, y que además acaba de colisionar con un vehículo que le precedía, siendo usted culpable de dicho accidente. Así que decide dar un parte a su aseguradora para que reparen todos esos daños. Imaginemos que la valoración de dichos daños asciende a:

Daños en parte delantera (consecuencia del accidente) 650 €. Daños en paragolpes trasero (250 €). Daños en puerta del conductor (200 €). La suma total de los daños asciende por tanto a 1.100 €.

Lo fácil y equivocado, es pensar que el asegurado pagaría 200 € y la aseguradora los otros 900 €. Sin embargo, no es así. El perito de la aseguradora determinará el número de siniestros y por tanto las franquicias aplicables, y con caracter general (ya que siempre hay excepciones), el resultado sería el siguiente al tratar cada daño de forma individual.

- Daños en parte delantera 650 € – Participación del asegurado 200 € , resto a cargo de la aseguradora 450 €.

- Daños en paragolpes trasero 250 € – Participación del asegurado 200€, resto a cargo de la aseguradora 50 €.

- Daños en puerta del conductor 200 € – Participacion del asegurado 200 €, resto a cargo de la aseguradora 0 €.

El resultado final es que el asegurado soportaría 600 € ( 200 + 200 + 200) y la aseguradora 500 € ( 450 + 50 ).

Seguros de Responsabilidad Civil.

La franquicia en seguros de responsabilidad civil suele ser muy habitual. Quizá no tanto en aquellos que tienen caracter obligatorio, pero conviene conocer si el seguro que estemos contratando la tiene o no, y en caso de tenerla, su cuantía.

Es muy usual en los seguros de rc profesional, seguros de rc general, seguros de rc para perros peligrosos, rc de daños por agua en comunidades, seguros de rc para caballos, seguros de rc de maquiaria, etc.

En estos casos, la aplicación de la franquicia suele resultar de un modo diferente, es decir, la aseguradora en caso de siniestro la deducirá de igua modo, si embargo el perjudicado suele ser un tercero, al cual tendremos que abonar la parte económica deducida por la aseguradora.

Imaginemos por ejemplo que ha contratado un seguro que tiene una franquicia de 300 €, y que un tercero le reclama un daño que usted le ha causado, con una valoración que asciende a 850 €. Una vez la aseguradora comprueba que tiene cobertura, restará la franquicia a dicho importe, resultando una indemnización a favor del perjudicado de 550 €. Logicamente usted, tendrá que abonar los restantes 300 € directamente al perjudicado para que este vea resarcido el daño en su totalidad.

Seguros de Edificios o comunidades de propietarios.

La franquicia en seguros de comunidades, es también muy usual. Sobre todo en las garantías de Responsabilidad civil de daños por agua y en la propia garantía de daños por agua (busqueda, localización y reparación de la avería).

En esta modalidad de seguro, la franquicia se impone con frecuencia cuando el edificio que se pretende asegurar tiene cierta antigüedad. Siendo quizá menos probable en edificios nuevos o con pocos años. No obstante las aseguradoras ofrecen en todo momento la aplicación de franquicias, ya que éstas influyen de forma directa en el abaratamiento del coste del seguro.

Otras franquicias en seguros.

Además de las descritas anteriormente, las aseguradoras podrán aplicar franquicias en casi cualquier garantía de sus productos.

Podemos pues encontrarlas también en determinadas garantías de los seguros de hogar, seguros de viaje, seguros de comercio, seguros de PYMES, etc.

Estas franquicias aplicables constarán siempre por escrito, pudiendo estar indistintamente en las Condiciones Particulares, condiciones generales o incluso puede que en anexos de su contrato de seguro.

Se calcula que actualmente hay en España más de 28.000.000 de vehículos asegurados. Como consecuencia el número de siniestros que se comunican a diario es enorme.

Los trámites neserarios para la resolución de estos siniestros, siempre han generado una importantísima tarea de gestión y coordinación, que siempre provocó grandes retrasos y molestias a los perjudicados, por las dificultades que entrañaban en su resolución. Esto a su vez generaba una mala imagen para las entidades aseguradoras.

Para solventar en gran medida esta situación referente a los siniestros de «daños materiales», las aseguradoras implantaron en el año 1.988 el convenio CIDE (Convenio de Indemnización Directa), que a los dos años fue suplementado con el convenio ASCIDE (Acuerdo Suplementario al Convenio de Indemnización Directa). Por último en 2002, y solo para aquellos siniestros que no quedaban contemplados en estos convenios se creó el sistema de tramitación de Siniestros SDM, que realmente no es un convenio, sino un sistema informático de tramitación de siniestros de daños materiales que cuenta con un Reglamento Articulado.

Estos convenios cide y ascide, persiguen diversos objetivos, pero el más común es que las aseguradoras asuman el compromiso de gestionar los siniestros de la manera más eficaz posible, y con la mayor capacidad de respuesta, siempre en beneficio del cliente.

La principal característica de estos convenios, implica que sea la propia aseguradora del perjudiado, la encargada de tasar e indemnizar los daños, lo cual proporciona agilidad en la tramitación y resolución. Posteriormente la aseguradora del vehículo culpable deberá abonar a la contraria un Modulo de Compensación, que es un importe fijo previamente establecido cada año, y viene a ser la media del valor de un siniestro. Da igual que los daños reparados asciendan a 50 € o a 5.000 €, el importe del módulo será el mismo .Realmente las aseguradoras lo que hacen es contabilizarlos y compensarlos. Si una compañía debe abonar a otra 60 módulos y esa otra le debe 40, se compensan pagando solo los 20 de diferencia.

Hoy en día, se calcula que casi un 70% de los siniestros de daños materiales se resuelven por medio de estos convenios.

CICOS (Centro Informático de Compensación de Siniestros)

CICOS es una herramienta informática, creada para aportar soluciones al sector asegurador.

Para llevar a cabo la tramitación de los siniestros CIDE y ASCIDE, en el año 1994, TIREA (Tecnologías de la Información y Redes para las Entidades Aseguradoras) puso a disposición de las aseguradoras el sistema CICOS dotándolas con tecnología informática, para aumentar el grado de eficacia, simplificando y agilizando así el trámite de los siniestros, y también para resolver la compensación económica entre las Entidades Aseguradoras, todo ello soportado en un Reglamento Articulado que define el funcionamiento del Sistema entre las Entidades adheridas.

Las comunicaciones entre Entidades se realizan mediante códigos de mensajes tipificados en el Reglamento CICOS y quedan plasmados a través de un Sistema de Intercambio Electrónico de Datos (EDI).

Convenio C.I.D.E.

El convenio CIDE, podrá aplicarse en determinados casos, para ello están establecidos los supuestos de aplicación, para garantizar así el cumplimiento de los objetivos para el que fue creado.

En dicho convenio se contemplan todos aquellos siniestros en los que se produzca colisión directa entre dos vehículos (no más), cualquiera que sea la clase y uso de dichos vehículos. Es también necesario que las aseguradoras de ambos vehículos esten adheridas al convenio y que se firme y cumplimente correctamente la «Declaración Amistosa de Accidente (D.A.A.)».

Convenio A.S.C.I.D.E.

Este acuerdo será complementario del Convenio de Indemnización Directa Español (CIDE) y de aplicación para aquellos siniestros que escapen del ámbito del mismo, fundamentalmente por el hecho de no haberse cumplimentado la Declaración Amistosa de Accidente de Automóvil o no ser válida ésta por carecer de alguno de los requisitos exigidos.

Documentacion (convenios cide y ascide)

* Convenio de Indemnización Directa (CIDE).

* AcuerdoSuplementario al Convenio de Indemnización Directa (ASCIDE).

* Aseguradoras adheridas a los convenios CIDE y ASCIDE (CICOS).

Este sistema de tramitación de Siniestros para daños Materiales se creó en el año 2.002, y su objetivo es lograr una tramitación rápida y eficaz, de los siniestros de automóviles que quedan fuera de la aplicación de los convenios CIDE y ASCIDE.

Por ejemplo en los siguientes casos:

1. Siniestros que se produzcan sin que haya colisión directa.

2. Siniestros en los que intervengan más de dos vehículos.

3. Daños causados por la carga desprendida.

4. Otros perjuicios como la paralización o perdida de beneficios, o daños materiales ajenos al vehículos como podrían ser unas gafas, un casco, ropa, et..).

TIREA pone a disposición de las Entidades Aseguradoras el Sistema SDM

Documentos

* Reglamento articulado del sistema de tramitación de Siniestros S.D.M.

* Asegurdoras adheridas al convenio SDM.

Cuando usted solicita presupuesto para asegurar su vehículo, es usual y frecuente que le soliciten su número de póliza y aseguradora actual, o bien de otro vehículo que pueda tener asegurado.

El motivo es muy simple. Aproximadamente el 90% de la aseguradoras cuenta con acceso al Fichero SINCO, que recoge el historial de siniestros por «tomador» o contratante.

Este fichero, que cumple estrictamente la legalidad vigente en materia de protección de datos, principalmente la LO 15/1999, de 13 de Diciembre, de Protección de Datos de Carácter Personal y su legislación de desarrollo (R.D 1720/2007 de 21 de diciembre), está a disposición de todas las aseguradoras que deseen adherirse. Y les proporciona mediante un sistema muy ágil (on-line), una información importante, relativa a los antecedentes de siniestralidad de los últimos 5 años, con la finalidad de poder tarificar adecuadamente los riesgos en función de cada tomador del seguro.

Esto significa que las aseguradoras ajustarán el precio de su oferta en base al resultado obtenido en la consulta realizada de dicho fichero y de este modo se procura beneficiar a los buenos conductores y penalizar a aquellos que tengan alta siniestralidad.

Como todo, tiene sus ventajas y desventajas de cara al asegurado, sin embargo son pocas las aseguradoras que no se encuentran adheridas a este sistema.

Este fichero contiene información relativa a los siniestros de R.Civil.

Desde este enlace puede acceder al listado de entidades adheridas al fichero SINCO.

Y en este otro podrá cosultar las entidades adheridas al fichero de Pérdida Total, que también se encuentra operativo para las garantías de Perdida Total, Incendio y Robo.

La Entidad responsable de los ficheros es UNESPA (Unión Española de Entidades Aseguradoras y Reaseguradoras, y la empresa encargada de su tratamiento se denomina TIREA (Tecnologías de la Información y Redes para las Entidades Aseguradoras).

Usted, como usuario, podrá ejercitar sus derechos de acceso, rectificación, cancelación u oposición para ambos ficheros. (más información).

Cuando hablamos del ambito territorial en las coberturas contratadas para cualquier modalidad de seguro, nos estaremos refiriendo a la delimitación geográfica de sus garantías.

Al contratar un seguro, las garantías se extenderán y limitarán a las responsabilidades derivadas de daños sobrevenidos, dentro del ambito territorial de cobertura que la aseguradora especifique en las condiciones generales de su contrato, y que podrán ser diferentes para cada una de ellas.

Es posible que algunas garantías sean solo válidas en territorio Español, Europeo o incluso a nivel mundial, y esto podrá marcar grandes diferencias entre unas y otras aseguradoras.

Quizá con varios ejemplos resulte más fácil comprenderlo.

Ejm. Las pólizas de Hogar contienen gran cantidad de garantías. Una de ellas es la «Expoliación fuera de la vivienda», mediante la cual las aseguradoras cubrirán hasta un límite económico, tanto el dinero en efectivo como los objetos personales que puedan sustraerle, mediando violencia o intimidación. Pues bien, alguna aseguradora solo le dará cobertura si esta expoliación se produce en territorio Español, mientras otras, también le cubrirán si se produce en cualquier lugar del Mundo.

Ejm. La garantía de Asistencia en los seguros de Automóvil. Es frecuente en esta modalidad de seguro, que el ambito de cobertura sea diferente para la asistencia sobre el vehículo y la relativa a las personas. Puede obtener cobertura a nivel Europeo sobre el remolcaje de su vehículo, y en cambio tenerla a nivel mundial sobre las personas.

En este último ejemplo, estamos viendo cómo puede incluso haber un ámbito territorial de cobertura diferente dentro de una misma garantía.

Pues bien, detalles como este, pueden marcar grandes diferencias que debe tener en cuenta al contratar cualquier seguro. Sobre todo aquellos que sean susceptibles de necesitar un mayor ámbito de cobertura como los de vehículos, viajes, salud, vida, decesos, embarcaciones, accidentes, transportes, etc…